网站导航

网站导航企业的战略高度决定企业的方向出路。这些企业根据自身优势,制定相关或非相关的多元化战略,通过管理整合的协同效应,利用资产证券化、并购重组、杠杆收购以及市场差异等金融工具套利,实现企业战略与资本齐飞。

企业怎样制定更具前瞻性的战略,怎样利用金融工具和资本手段,去协同整体战略,以实现价值的裂变提升……

LVMH、阿里巴巴、复星集团、飞尚集团,在各自的领域都独树一帜,这些企业看似毫不相关,却有一个共同的基因,那就是能够让战略与资本共舞。

那么,究竟该如何制定战略和运用资本手段,去实现企业财富增值?

本文通过研究这四家具有代表性的企业的操作实践,从战略和资本的角度,探讨这些企业是如何根据自身优势,制定相关或非相关的多元化战略,通过管理整合的协同效应,利用资产证券化、并购重组、杠杆收购以及市场差异等金融工具,实现企业战略与资本齐飞的。

LVMH:以并购搭建优势平台

LVMH集团是一个奢侈品帝国,很受时尚一族追捧的LV就是出自其之手。

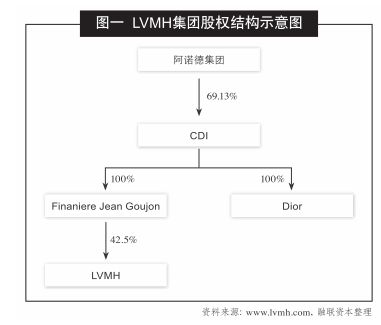

1981年Moet&Chandon与Hennessy两大酒厂合并,组成了Moet Hennessy酒业集团,1987年,酒业集团又与Louis Vuitton合并,今天的LVMH集团就是由之发展而来的。LVMH的股权关系如图一所示。

资料图片

随后,在伯纳德掌舵下的LVMH集团,加速扩张,在其它奢侈品细分行业大举收购,包括GUCCI(微博)、Dior等知名企业,从而逐渐确立了全球头号奢侈品集团的地位。

资料图片

由表一得知,LVMH集团在服装、酒类、化妆品等高端奢侈品行业进行并购,一来能够通过自身优势整合经营,利用渠道的优势让并购的企业业绩得到较快发展,二来能够通过并购和出售资产,来实现现金的流动增值,让财富裂变式的增长。

值得注意的是,早在2001年,LVMH暗谋对法国奢侈品品牌爱马仕的收购。

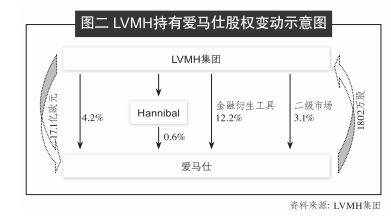

据2001年的爱马仕公司股权交易记录显示,Hannibal出资8100万美元受让了爱马仕公司0.6%的股权,而Hannibal正是LVMH的离岸公司。LVMH采取每次吸收少量爱马仕股份的方式,陆续累计持有爱马仕公司4.8%的股权。

随后,从2008年1月起,LVMH集团开始和三家银行进行股权掉期交易,交易的标的物则是接近13%的爱马仕公司股权。

从2008年到2010年间,爱马仕的股票价格翻了一倍。而当第一批掉期交易合约即将在2011年初到期的时候,LVMH集团意识到如果用现金完成交易,将导致大量爱马仕公司股票在二级市场到期抛售,爱马仕公司的股价会下跌,这样会给竞争对手并购爱马仕的机会。

最终,LVMH决定和交易银行协商,买下他们手中持有的股权。在这种情况下,LVMH集团通过金融衍生工具和二级市场又收购获得了爱马仕公司15.3%的股权(见图二)。

资料图片

而爱马仕公司作出的反应是锁定公司50.2%的股权,以阻碍LVMH集团的恶意收购。

但业内人士 预测,收购大王LVMH在与爱马仕博弈大战中胜出的机率较大,尽管目前两集团间的收购与反收购对抗还未落幕。

从LVMH集团的以上动作可以看出,其收购的目的是品牌多元化经营,并实现对产业链上游的生产及下游销售渠道的掌控:

首先,在上游制造中,LVMH集团在不同品牌工厂之间,采用互相搭配交错的生产方式,如此,既能保证商品质量,又能同时做到成本上的控制;

其次,借助现有品牌的销售渠道对其它品牌进行辅助,利用优势形成互补,达到其它品牌的联动销售,以提高集团整体收入的目标;

再次,通过计师团队根据不同季节流行的时尚元素,设计出最新的时尚内涵和结合高端营销推广策略,引领全球追逐时尚奢侈品的爱美人士之魂。

在该种安排下,战绩显赫。比如,轩尼诗在获得LVMH集团的全球平台支持后,销售额实现了巨大的提升;芬迪等其它品牌,在归为LVMH集团管理之后,销售额也飞速提高。另外,LVMH集团在多品牌经营的策略之下,共享媒体,提升全部品牌的形象。

得益于不断收购与整合奢侈品品牌的战略,LVMH市值从1992年96亿增长到2012年648亿欧元,激增近6倍,成功实现战略与资本齐飞,从而缔造出了长年雄居欧洲首富地位的阿诺德家庭(如图三)。

资料图片

阿里巴巴:“退市-驱虎-再上市”的安排

继盛大网络私有化以后,互联网市场的又一重磅消息,就是以马云(微博)为代表的管理层宣布阿里巴巴私有化。

2012年2月21日,阿里巴巴集团宣布,正式向其在香港上市的子公司阿里巴巴B2B董事会提出私有化要约,回购价为每股13.5港元。也就是说,一旦成功,阿里巴巴将从港交所摘牌退市。

从2007年上市开始,阿里巴巴走过了4年多的资本市场之路。为什么最终要走向了私有化退市,必须要回归到企业的战略与资本层面去深讨。

首先,以马云为首的管理层将B2B这块退市,在集团整个发展战略上会更加灵活。

阿里巴巴在2007年上市的时候,当时B2B是整个集团里面最有价值的部分,通过上市融资,可以促进企业业务扩张。而目前,阿里巴巴集团最有价值的可能在电子支付平台支付宝了。

另一方面,由于马云等管理层在阿里巴巴公司占有上市公司股份较少,雅虎与软银等占据公司很大部分股份,通过股利分红的方法远远不能满足管理层对财富的需求,这是退市的一个理性原因。

还有另一个观点,互联网资深人士方兴东曾表示,“私有化另外的一个考虑还是处理雅虎的股份问题,雅虎作为公司第一大股东,有很多诟病的地方,按上市公司要求必须得披露,这种公开化肯定不利于底下的操作,如果私有化以后他们就能私下自己解决了”。

也就是说,私有化对马云来说会更有利,而且等到把雅虎问题解决完以后,阿里巴巴集团还可再寻求整体上市,这不管是对创业者来说,还是对团队来说,都能实现利益最大化。

阿里巴巴股权示意图见图四。

资料图片

其实,私有化操作后再上市的在国外资本市场早有先例。

早在1982年,美国吉布深贺卡公司就进行了私有化,并在18个月之后重新上市,再次成为公众持股公司。

链接:

1982年,由Wesray 资本公司领导的管理团队以8千万美元的价格购买了吉布深贺卡公司(据悉当时只用了100万美元的自有资金)。在18个月后,吉布深贺卡公司再次上市,此时价格达2.9亿美元。实际上,吉布深贺卡公司本身的经营并没有显著的变化,但得益于1982年开始的牛市,这一退一上竟然实现了290倍的增值(含财务杠杆)。

因此,有分析做出以下预测:由于不同市场之间市盈率差别较大,受利益驱动,未来阿里巴巴集团不会放弃再“再上市”计划。

其实,如何“再上市”?在什么市场“再上市”?这些问题也都值得我们去探讨。

链接:

如何“再上市”?

阿里巴巴集团现有几块业务是B2B业务(阿里巴巴),B2C业务(淘宝)与电子支付平台(支付宝),未来以马云为代表的阿里巴巴有可能将三块业务分别上市。据互联网人士透露,淘宝或会进军 A 股市场而支付宝进军美国纳斯达克市场。

在什么市场“再上市”?

以马云为代表的阿里巴巴不会考虑再在香港上市,也许会考虑市盈率较高的国内A股市场。

一方面,阿里巴巴能够以13.5港元每股的价格(发行价附近的价格成本)回购所有流通股票,而阿里巴巴股价最高时达到41.8港元每股,这意味着阿里巴巴无息使用了所有募集的资金4年多,多少要顾及一下投资者的心里因素吧。

另一方面,国内 A 股市场,又是全球市盈率最有吸引力的市场,目前

IPO 平均市盈率还能在30-40倍左右,同时阿里巴巴自身发展就是起源于国内。

所以,无论从价值因素分析,还是资源因素分析,未来阿里巴巴在国内A股“再上市”都将是理想市场。

如果从2007年上市到2012年的退市,再到预测的“再上市”,阿里巴巴集团将在资本市场潇洒走过一回。在此历程中,其将不但利用私有化手段,成功把雅虎等大股东清除出去,实现对集团的绝对控制,而且还可以谋求不同市场再上市来套利,实现集团利益的最大化。

我们不妨以阿里巴巴集团2011年年报披露利润为17.12亿元为前提,假设按照年增长率16.6%计算,2015年后集团利润为23.14亿元,假设对应当时A股市盈率为30倍,市值将达到814亿元。

按照国内《首次公开发行股票并上市管理办法》的主板发行有关规定,如果发行时股份总数超过4亿股,发行比例能够降低,但不得低于10%。那就假设公众股持股为10%,如果马云及管理层能够全部控股集团,这将获得股份市值达到732亿人民币。如图五所示。

资料图片

复星集团:以资产证券化为手段,协同现金流以并购整合

复星集团成立于1992年,注册资金是10万元,从自有资金3.8万元的小型咨询公司起步,在咨询、房地产、医药行业分别赚取了第一个100万、1000万和1亿,复星集团完成初始资本的积累。

此后,复星集团开始了整合扩张之路。

在复星医药在A股募集资金,及复地集团在H股募集资金后,复星集团紧锣密鼓地在钢铁、百货、矿业和金融等领域进行并购整合。

链接:

2000年8月,复星医药完成了2250万股的A股配股;

2000年10月,复星投资友谊复星;

2002年8月,复星投资建龙集团;

2002年11月,成为豫园商城的单一最大股东;

2003年1月,复星及建龙集团投资于宁波钢铁;

2003年1月,复星投资国药控股;

2003年3月,南钢联成立;

2003年5月,德邦证券成立;

2003年10月,复星医药发行9.5亿人民币的可转债。

2004年2月,复地完成首次公开发行(IPO),成为香港联交所上市公司;

2004年4月,复星投资于招金矿业;

2005年1月,南钢股份完成1.2亿股A股增发;

2005年3月,复地完成14,660万股H股配售;

2006年4月,复地完成17,590万股H股配售;

2006年12月,招金矿业完成首次公开发行(IPO),成为香港联交所上市公司。

一套组合拳下来后,复星集团已经拥有数家上市公司,净资产达到几百亿元。

目前,复星集团已然形成自己的资本运作模式,即通过子公司上市和配股获得资金,在所涵盖的6大领域强势整合资源,分别把不同的子公司上市融资,获得资金再用于并购整合。如图六所示。

资料图片

复星的资本战略可以归结为现金流的掌控和调度上,具体表现为三个方面:

1.资金从母公司到控股子公司的上下调配;2.以项目合作从全球募集资金用于低成本收购;3.控股子公司良好的现金流资源进行自由配置。

2007年7月16日,复星国际在香港联交所整体成功上市后,整体控股中国内地子公司,而有着很好经营业绩的控股子公司的现金、现金等价物及银行信贷额度等构成了复星集团投资的资金,利用纵向的资金流动来进行并购活动,是复星国际常有的资本运作方法。

此外,在2010年2月24日,复星集团和私人股权投资公司凯雷投资集团得以共同合作,在全球范围内低价并购产业。

总之,复星集团是通过持续对接优质资本,持续把握投资机会,持续优化运营与管理能力和提升投资企业价值,形成不断复制和循环的战略,并且与资本齐飞,在中国综合类民营企业当中,成为最大规模和最具成功的代表,形成国内商界知名的综合型集团。

飞尚集团:整合上下游,形成专业化之内的规模经济

飞尚集团成立于2000年,总部位于深圳,业务布局全国,是一家立足于以有色金属产业、钢铁产业和交通物流产业等产业链一体化的集团(其股权结构见图七)。

资料图片

飞尚集团的资金来源于自有资金或股东资金,自有资金就是靠自主经营的有色金属和煤炭业务,取得的原始资金积累,并不断通过其它的融资渠道募资。

2001年收购鑫科材料和芜湖港,2003年收购萍乡钢铁,之后控股中国天然资源公司。飞尚集团目前已经拥有以有色金属为主营优势的产业链平台,拥有的五大主柱产业已经涵盖资源采掘、冶炼、生产、加工、运输等产业链各个环节。如图八所示。

资料图片

与复星集团非相关多元化战略相比较,飞尚集团是以基于产业链的投资,谋求把每个板块在细分市场成为领导者和整合平台,并培养做大成为上市公司:

即通过上下游整合的产业链一体化协同效应,确保上游原材料资源稳定供应和下游市场渠道资源共享,形成规模化经济,降低企业经营成本,提升企业产品的竞争力优势,并且通过产业链的不断延伸和优化升级,整体提升集团核心竞争力水平。在细分领域的龙头企业,达到上市标准后,谋求通过证券化实现价值最大化。

目前,飞尚集团到现在的总资产已经达到了350亿元,上市资产200亿元。

结语

以上四个案例的叙述,仅仅是企业发展战略的一部分,此外还有更多的方法等着我们去探索实践。

在当今激烈的商业竞争环境下,企业竞争格局已发生变化,不但考验企业的管理水平,更且考验企业的资本驾驭能力。

而追求利益最大化无疑是企业另一个最大的目标,企业不仅要从业务层面去努力经营,更要从资本层面去谋求突破。